Hvis du tidligere har foretaget et boligkøb, så vil du være bekendt med, hvad der menes med en gældsfaktor ved huskøb. Det er et af de begreber, som din bankrådgiver vil hive op ad posen, når du skal drøfte dine boliglånsmuligheder.

Køb af et hus er en større investering, hvorfor det er de færreste, der kan købe et hus uden et lån. Det er i denne anledning, at gældsfaktoren tages med. Når du vil købe et hus, skal du gøre dig en række økonomiske overvejelser, og gældsfaktoren spiller en meget vigtig rolle, da den bestemmer, hvad du kan låne. Banken beregner din gældsfaktor, så forholdet mellem din gæld og indkomst bestemmes. Denne faktor kan også betegnes som gearing, og det er en metode, hvorpå banken får et indblik i, hvor robust din økonomi er i forhold til at optage et lån.

Når du har booket et møde med din bankrådgiver, vil denne indhente en række oplysninger, som skal bruges i vurderingen. Denne vurdering omfatter, hvor meget du kan håndtere af gæld, når det sættes op mod din indkomst. Bankrådgiveren vil også se nærmere på de andre faste økonomiske forpligtelser, som du har, så denne kan vurdere, hvad du kan låne, uden at det bliver alt for stor en byrde. Det har selvfølgelig sine fordele, hvis man har en medansøger, da dennes indkomst også vil spille en rolle, men igen vil din partner også have faste udgifter.

Din rådgiver kan inden mødet bede dig og eventuelt din medansøger om at udfylde en skabelon, hvor jeres indkomst og udgifter er listet, således at denne kan vurdere jeres kreditværdighed og risikoen ved at låne penge til jer. Banken skal sikre sig, at de ikke låner jer mere end, hvad jeres økonomi kan håndtere. Lånet vil typisk optages gennem et realkreditlån, men banken skal sikre sig, at I kan betale gælden tilbage.

Nogle banker kan have regler for, hvad gældsfaktoren maksimalt må ligge på, før de vil godkende et lån, men det kommer an på husstandens årlige bruttoindkomst, hvorfor der kan være undtagelser. Hvis det antages, at banken vil acceptere op til 4 i gældsfaktor, men at din kommer til at ligge på 4,4, kan banken fortsat godkende dig. Dog kan banken have et krav om, at du optager et obligationslån med en fast rente og afdrag, så din økonomi ikke påvirkes af eventuelle rentestigninger ved et variabelt lån.

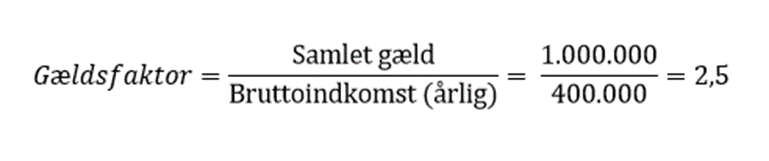

Beregning af gældsfaktor

Det er din konkrete økonomiske situation, som er med til at bestemme, hvad du kan låne, hvorfor gældsfaktoren ikke er en fast faktor for alle. Beregning af gældsfaktor kræver visse oplysninger, men det er meget simpelt. Hvis du har et billån eller et eksisterende boliglån, vil de medtages i beregningen af din gældsfaktor.

Beregn gældsfaktor ved at dividere den samlede gæld, du allerede har, med din årlige bruttoindkomst.

Hvis du forestiller dig, at du har en gæld på 1 mio. kr., og at du har en samlet årlig bruttoindkomst på 400.000 kr., vil din gældsfaktor være 2,5. Hvad betyder det så for dig, at din gældsfaktor er på 2,5?

Betydning af gældsfaktor ved huskøb

Banken bruger beregning af gældsfaktoren til at vurdere, hvor stor en del af din indkomst, der allerede er bundet i gæld, og hvorvidt du har råd til at påtage dig yderligere gæld, såsom et realkreditlån.

En lav gældsfaktor beregning indikerer, at du har relativt lav gæld i forhold til din indkomst, og derfor er det sandsynligt, at du er i stand til at håndtere yderligere gældsforpligtelser, såsom et boliglån. En høj gældsfaktor kan derimod signalere, at du allerede har en betydelig mængde gæld i forhold til din indkomst, hvilket kan øge risikoen for, at du ikke kan håndtere dine forpligtelser, hvorfor banken kan afvise at låne dig penge.

Hvis du ikke har en eksisterende gæld, vil banken i sin vurdering tage udgangspunkt i dine faste udgifter, men har du en gæld, og din gældsfaktor ligger mellem 0 og 3,5, anses det af mange banker som værende lav til middel. Har du en gældsfaktor over 3,5, bliver det sværere at låne.

Vigtigheden af at beregne gældsfaktor

Det er vigtigt for enhver, der overvejer at købe et hus, at beregne gældsfaktoren. Det giver en realistisk vurdering af den økonomiske situation. Ved at forstå din gældsfaktor kan du bedre vurdere, hvor stort et boliglån du har råd til at optage.

Inden du går videre med et huskøb, er det klogt at søge rådgivning fra en finansiel rådgiver eller långiver. Det vil sikre dig, at du træffer en velovervejet beslutning, der passer til din økonomiske situation. Ved at tage hensyn til gældsfaktoren kan du sikre en mere solid og bæredygtig økonomisk fremtid som boligejer.

Vil du have mere viden om boligkøb? Læs Dansk Boligforsikrings store guide til boligkøb her.